I risultati economici dei primi 9 mesi di Sanlorenzo Yacht

I risultati economici dei primi 9 mesi di Sanlorenzo Yacht

Il Consiglio di Amministrazione di Sanlorenzo S.p.A. (“Sanlorenzo” o la “Società”), riunitosi in data odierna sotto la presidenza del Cav. Massimo Perotti, ha esaminato e approvato le informazioni finanziarie periodiche al 30 settembre 2022.

Massimo Perotti, Presidente e Chief Executive Officer della Società, ha commentato:

«I solidi risultati approvati oggi dal Consiglio di Amministrazione hanno un duplice fondamento: la bontà della nostra visione e delle conseguenti scelte strategiche e organizzative si associa all’indiscutibile vantaggio di appartenere al segmento del lusso, le cui dinamiche confermano una straordinaria resilienza rispetto a uno scenario macroeconomico complesso e sfidante. In questo contesto, leggiamo con particolare soddisfazione la performance del terzo trimestre, che ha visto la raccolta ordini continuare a crescere a ritmi molto sostenuti, favorita dall’ottima accoglienza commerciale ricevuta dai nostri nuovi modelli durante i primi saloni autunnali.

Affrontiamo con serenità e fiducia il prossimo biennio, forti di un backlog che ha raggiunto il valore più alto di sempre vicino a 1,7 miliardi di Euro, venduto per il 93% a clienti finali, che non solo copre interamente i risultati attesi nel 2022, ma anche e soprattutto una quota molto rilevante di oltre 520 milioni di Euro riferita al 2023 e di oltre 260 milioni di Euro per il 2024. Siamo consapevoli che in tale arco di tempo il nostro portafoglio ordini ci proteggerà da eventuali mutamenti di contesto. Giova ricordare che operiamo in un mercato dalle enormi potenzialità, stante la scarsa penetrazione della nautica di lusso tra gli Ultra High Net Worth Individual e la crescita esponenziale di questi ultimi, che è prevista rimanere sostenuta per molti anni.»

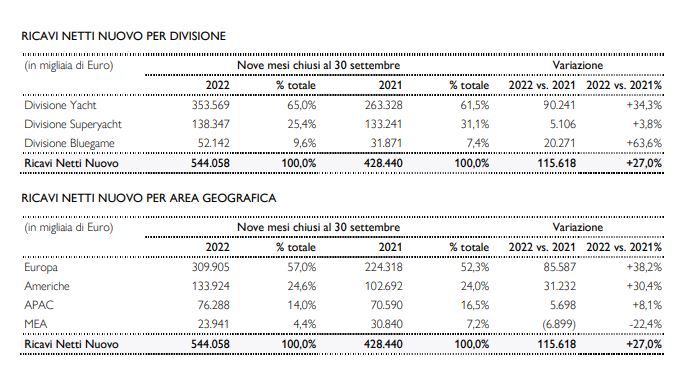

RICAVI NETTI NUOVO CONSOLIDATI

I Ricavi Netti Nuovo dei primi nove mesi del 2022 ammontano a 544,1 milioni di Euro, di cui 199,2 milioni di Euro generati nel terzo trimestre, in crescita del 27,0% rispetto a 428,4 milioni di Euro nello stesso periodo dell’esercizio precedente.

In una dinamica positiva del mercato, questi importanti risultati continuano a beneficiare di un mix favorevole legato sia all’aumento dei volumi, che ha comportato anche una crescita delle dimensioni medie degli yacht in ciascuna business unit, sia all’incremento dei prezzi di vendita. Guida la crescita la Divisione Yacht, che registra Ricavi Netti Nuovo pari a 353,6 milioni di Euro, in aumento del 34,3% rispetto ai primi nove mesi del 2021, grazie agli acclamati modelli asimmetrici delle linee SL e SD e alla nuova linea SP, che sta raccogliendo un crescente consenso commerciale.

La Divisione Superyacht registra Ricavi Netti Nuovo pari a 138,4 milioni di Euro, in crescita del 3,8% rispetto ai primi nove mesi del 2021, trainata dalla linea Steel, la gamma di maggiori dimensioni, e dal nuovo X-Space. Esponenziale è la crescita di Bluegame con Ricavi Netti Nuovo pari a 52,1 milioni di Euro, in aumento del 63,6% rispetto ai primi nove mesi del 2021, supportata dai nuovi modelli della linea BG e dai risultati delle prime vendite, ancor prima del lancio, del BGM75, modello iniziale di una gamma molto innovativa di multi-scafi.

Nella suddivisione per area geografica, l’Europa si conferma il mercato principale, in crescita del 38,2% rispetto ai primi nove mesi del 2021, con un eccellente risultato dell’Italia, in crescita del 74,0% a 76,8 milioni di Euro. Continua l’accelerazione delle Americhe, in crescita del 30,4%, in particolare dei paesi del Nord, mercato strategico per il Gruppo. Buona è la ripresa dell’area APAC, in crescita dell’8,1%, in particolare dell’Australia e di Hong Kong, nonostante il permanere, in alcune zone, delle misure restrittive legate al COVID-19.

RISULTATI OPERATIVI E NETTI CONSOLIDATI

L’EBITDA rettificato è pari a 93,1 milioni di Euro, in crescita del 35,6% rispetto a 68,6 milioni di Euro nei primi nove mesi del 2021. Il margine sui Ricavi Netti Nuovo è pari al 17,1%, in aumento di 110 basis point rispetto allo stesso periodo dell’esercizio precedente.

L’EBITDA, comprensivo delle componenti non ricorrenti legate ai costi non monetari del Piano di Stock Option 2020 e alle spese sostenute per il COVID-19, ammonta a 92,7 milioni di Euro, in crescita del 36,4% rispetto a 67,9 milioni di Euro nei primi nove mesi del 2021. Il costante incremento della profittabilità operativa è legato al cambiamento del mix di prodotto a favore di yacht di maggiori dimensioni in ciascuna divisione e all’incremento dei prezzi medi di vendita. La marginalità operativa beneficia inoltre di un maggior assorbimento dei costi fissi legato all’aumento dei volumi e delle efficienze derivanti dalla messa a regime della nuova capacità produttiva.

L’impatto dell’aumento dei prezzi delle materie prime e dell’energia legato all’attuale scenario inflattivo risulta controllato e più che compensato dall’aumento dei listini di vendita. L’approvvigionamento di materiali e lavorazioni viene gestito diversificando i fornitori e privilegiando contratti pluriennali con prezzi prestabiliti, anche grazie all’ottimizzazione della pianificazione produttiva derivante dall’ingente portafoglio ordini e alla strategia di verticalizzazione nelle filiere chiave intrapresa a partire dal 2022.

L’EBIT è pari a 74,1 milioni di Euro, in crescita del 42,2% rispetto a 52,1 milioni di Euro nei primi nove mesi del 2021. Il margine sui Ricavi Netti Nuovo è pari al 13,6%, in aumento di 140 basis point rispetto allo stesso periodo dell’esercizio precedente, a fronte di un incremento del 17,4% degli ammortamenti che si attestano a 18,6 milioni di Euro. Il risultato ante imposte è pari a 73,4 milioni di Euro, in crescita del 43,1% rispetto a 51,3 milioni di Euro nei primi nove mesi del 2021.

Il risultato netto di Gruppo raggiunge 52,2 milioni di Euro, in crescita del 41,9% rispetto a 36,8 milioni di Euro nei primi nove mesi del 2021. Il margine sui Ricavi Netti Nuovo è pari al 9,6%, in aumento di 100 basis point rispetto allo stesso periodo dell’esercizio precedente.

RISULTATI PATRIMONIALI E FINANZIARI CONSOLIDATI

Il capitale circolante netto al 30 settembre 2022 risulta negativo per 45,8 milioni di Euro, rispetto a un dato negativo per 2,7 milioni di Euro al 31 dicembre 2021 e per 7,7 milioni di Euro al 30 settembre 2021. Le rimanenze sono pari a 62,5 milioni di Euro, in diminuzione di 5,8 milioni di Euro rispetto al 31 dicembre 2021 e di 5,6 milioni di Euro rispetto al 30 settembre 2021. Le rimanenze di prodotti finiti sono pari a 14,1 milioni di Euro (di cui 8,9 milioni di Euro venduti alla chiusura del periodo per consegna nei mesi successivi), in diminuzione di 13,8 milioni di Euro rispetto alla chiusura del 2021, per effetto del positivo trend di mercato che ha coinvolto anche le imbarcazioni usate.

Gli investimenti effettuati nei primi nove mesi del 2022, a parità di perimetro di consolidamento, ammontano a 28,7 milioni di Euro, in diminuzione del 21,8% rispetto allo stesso periodo dell’esercizio precedente. Includendo l’effetto dell’ingresso nel perimetro di consolidamento delle società Polo Nautico Viareggio, Mediterranea Real Estate, Cantiere Tomei 1811 e I.C.Y., operazioni destinate ad incrementare la capacità produttiva del Gruppo a supporto della crescita, gli investimenti dei primi nove mesi del 2022 sono pari a 39,1 milioni di Euro, in crescita del 6,4% rispetto allo stesso periodo del 2021.

La posizione finanziaria netta al 30 settembre 2022 è positiva per 91,9 milioni di Euro, rispetto a una cassa netta di 39,0 milioni di Euro al 31 dicembre 2021 e di 35,2 milioni di Euro al 30 settembre 2021. Il continuo miglioramento della posizione finanziaria netta è conseguenza della forte generazione di cassa operativa risultante dall’incremento dei volumi e dagli anticipi legati alla robusta raccolta ordini, pur considerando gli investimenti, l’acquisizione di partecipazioni e il pagamento di dividendi.

Le disponibilità liquide e mezzi equivalenti ammontano a 155,7 milioni di Euro, rispetto a 141,3 milioni di Euro al 31 dicembre 2021 ed a 139,1 milioni di Euro al 30 settembre 2021. A partire dal primo semestre del 2022, in considerazione della continua forte generazione di cassa, il Gruppo ha inoltre implementato una strategia di gestione prudente e diversificata della liquidità, con investimenti complessivamente pari a 45,6 milioni di Euro al 30 settembre 2022.

L’indebitamento finanziario è pari a 112,7 milioni di Euro, di cui 55,0 milioni di Euro correnti e 57,7 milioni di Euro non correnti. Le passività finanziarie per leasing incluse ai sensi dell’IFRS 16 ammontano a 8,2 milioni di Euro.

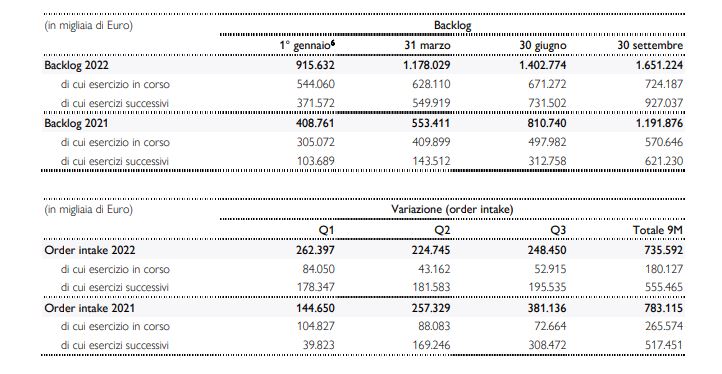

BACKLOG

Il backlog al 30 settembre 2022 ammonta a 1.651,2 milioni di Euro, in crescita di 459,3 milioni di Euro rispetto al 30 settembre 2021. L’order intake dei primi nove mesi del 2022 è pari a 735,6 milioni di Euro, di cui 248,5 milioni di Euro nel terzo trimestre, un ottimo risultato a conferma del persistere, nel segmento lusso, di una domanda molto robusta che sembra indifferente all’attuale contesto geopolitico e macroeconomico e continua a superare l’offerta. Estremamente positivo è stato l’andamento dei tre saloni nautici svolti nel mese di settembre (Cannes Yachting Festival, Salone Nautico di Genova e Monaco Yacht Show), che hanno registrato una forte affluenza di clienti principalmente europei e americani e un grande successo commerciale per i nuovi modelli, in particolare la linea SP della Divisione Yacht e il Bluegame BG54.

Le tre manifestazioni hanno infatti visto concludersi numerose trattative commerciali e molte altre sono ancora in corso, a prezzi medi incrementati grazie al posizionamento esclusivo del marchio, con aumenti crescenti in funzione della data di consegna. L’importo del backlog lordo riferito all’esercizio in corso, pari a 724,2 milioni di Euro, permette una copertura totale dei ricavi attesi nel 2022. Risulta inoltre essere molto elevata la visibilità sui ricavi degli esercizi successivi, con ordini per 927,0 milioni di Euro oltre il 2022, favorita dall’aumento delle dimensioni medie delle imbarcazioni e dal generale allungamento delle date di consegna – sold-out fino al 2026 per i superyacht –, fenomeno che, a seguito della rilevante raccolta ordini degli ultimi due esercizi, è esteso anche ai modelli di misura ridotta.

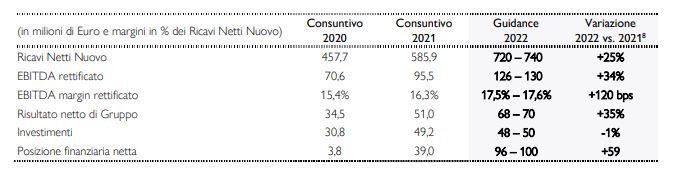

GUIDANCE 2022

Alla luce del solido portafoglio ordini, per il 93% venduto a clienti finali, pur mantenendo un costante monitoraggio dell’evoluzione del contesto generale, la Società conferma la guidance per l’esercizio in corso7 resa nota in occasione dell’approvazione della Relazione Finanziaria Semestrale in data 1° settembre 2022, che prevede una crescita a doppia cifra di tutti gli indicatori finanziari e Ricavi Netti Nuovo interamente coperti dal backlog al 30 settembre 2022.

EVOLUZIONE PREVEDIBILE DELLA GESTIONE

La nautica di lusso, ancorché in un contesto di evoluzione non facilmente prevedibile a livello geopolitico e macroeconomico, continua a beneficiare della crescita registrata dagli Ultra High Net Worth Individual (UHNWI). La scarsa penetrazione dello yachting tra gli UHNWI, stimata al di sotto del 5%, rappresenta un elevato potenziale di crescita inespresso. L’ampliamento della clientela si accompagna inoltre a un sensibile aumento della propensione all’acquisto, spinta dalla rinnovata ricerca della qualità della vita in libertà e sicurezza, esigenze che uno yacht può soddisfare. Le nuove tecnologie per la connettività consentono inoltre lo svolgimento a bordo dell’attività lavorativa e di estendere il tempo che l’armatore può trascorrere a bordo, permettendo di fatto di aumentare l’attrattività verso fasce di clientela più giovani.

In questo scenario, Sanlorenzo mantiene il suo vantaggio competitivo derivante dal suo peculiare modello di business: posizionamento high-end del brand, imbarcazioni esclusive, sempre all’avanguardia dell’innovazione sostenibile, realizzate rigorosamente su misura e distribuite attraverso un numero ristretto di brand representative, struttura flessibile dei costi, stretto legame con l’arte e il design. Forte della leadership raggiunta, il Gruppo ha definito la roadmap per il decennio 2021-2030 arricchendo la propria strategia con tre ulteriori driver di sviluppo: sostenibilità e tecnologia, servizi e supply chain, temi imprescindibili per garantire nel lungo periodo la continuità delle dinamiche virtuose sinora vissute.

COSTANTE ESPANSIONE DEL PORTAFOGLIO PRODOTTI, CON L’INTRODUZIONE DI INNOVAZIONI E TECNOLOGIE SOSTENIBILI

Il robusto piano di espansione del portafoglio prodotti prevede, oltre al continuo ampliamento delle gamme esistenti, l’inserimento di due nuove linee (X-Space per la Divisione Superyacht e BGM – Bluegame Multi-Hull – per Bluegame), oltre alla linea SP (Smart Performance – open coupé) della Divisione Yacht di recente introduzione, con le quali Sanlorenzo entra in nuovi segmenti di mercato ad alto potenziale con proposte inedite e prioritariamente ispirate a criteri di sostenibilità, che stanno ricevendo un’ottima accoglienza commerciale. È infatti la sostenibilità al centro dello sviluppo dei nuovi modelli declinati in un ambizioso programma che vede, per la prima volta nel settore della nautica, l’applicazione di tecnologie focalizzate sull’impiego marino delle fuel cell ad idrogeno, che permetteranno la progressiva riduzione dell’impatto ambientale fino alla neutralità, la vera risposta alla richiesta di sostenibilità nel settore dello yachting.

Grazie all’accordo esclusivo sottoscritto nel 2021 con Siemens Energy, il segmento degli yacht al di sopra di 40 metri di lunghezza vedrà inizialmente l’integrazione delle fuel cell alimentate da idrogeno ottenuto dal metanolo attraverso un reformer per la generazione di corrente elettrica a bordo su un superyacht 50Steel la cui consegna è prevista nel 2024.

A soli due anni di distanza, nel 2026, è prevista la consegna del primo superyacht Sanlorenzo di lunghezza compresa

tra 50 e 60 metri in cui, in virtù dell’importantissimo accordo in esclusiva sottoscritto ad agosto 2022 con RollsRoyce Solutions GmbH – Global Marine (MTU), alla generazione di energia elettrica a bordo tramite le fuel cell verrà aggiunta la propulsione tramite motori principali alimentati a metanolo.

Si tratterà di metanolo verde, prodotto con energia elettrica proveniente da fonti rinnovabili e con CO2 catturato dall’atmosfera; la quantità di CO2 rilasciata nell’aria nel processo di combustione equivale a quella sottratta all’ambiente per la produzione del metanolo, consentendo la generazione di potenza “carbon neutral”.

Il segmento degli yacht al di sotto di 24 metri di lunghezza vedrà Bluegame impegnata nella progettazione e realizzazione della prima “chase boat” con propulsione esclusivamente ad idrogeno e utilizzo di foil per raggiungere 50 nodi di velocità e zero emissioni, al fianco di American Magic, challenger nell’edizione dell’America’s Cup del 2024.

A partire dall’esperienza in questo progetto estremamente complesso, oggi la massima espressione possibile della

tecnologia sostenibile a bordo di un’imbarcazione, Bluegame sta sviluppando il modello BGM65HH (hydrogen-hybrid), il cui varo è previsto nel 2025, che combinerà il nuovo sistema pilota di propulsione IPS ibrida di Volvo Penta in fase di sviluppo con le fuel cell ad idrogeno.